Расчет заработной платы работников пример с формулами. Он состоит из видов платежей. В процентном соотношении алименты составляют.

При устройстве на работу работника в первую очередь интересует денежное вознаграждение за его труд. Чаще всего при оговаривается месячный оклад работника.

Но количество тех денег, которые получает человек на руки, то есть, зарплата, почти всегда отличается от оклада . Поэтому работнику часто очень хочется проверить правильность расчетов зарплаты, особенно когда кажется, что она меньше той, которая ожидалась.

Документы

Основными документами, на основании которых рассчитывается , являются:

- трудовой договор или контракт;

- приказ о приеме на работу.

В этих документах должны быть указаны число приема на работу, оклад, величина надбавок и доплат.

Кроме того, при начислении зарплаты учитываются положение об оплате труда на данном предприятии и отработанное работником время.

Кроме того, при начислении зарплаты учитываются положение об оплате труда на данном предприятии и отработанное работником время.

Основные составляющие расчета

Таким образом, при проведении по известному окладу необходимо учитывать как основные исходные данные, так и дополнительные факторы. К основным параметрам относятся:

- величина оклада;

- число дней, которые отработаны;

- подоходный налог.

К дополнительным факторам можно отнести:

- наличие аванса;

- выплаты алиментов и других ;

- наличие дополнительных выплат ( , надбавок, коэффициентов).

Методы расчета зарплаты

Существуют различные методы расчетов зарплаты:

- с использованием формул;

- с помощью электронных таблиц;

- с помощью специальных программ;

- с помощью онлайн-калькуляторов.

По формулам

Простейший расчет зарплаты можно произвести вручную по формулам.

Пример 1

Исходные данные:

- Месячный оклад работника равен 40 000 рублей.

- В месяце 23 рабочих дня.

- Работник брал 3 дня отпуска без сохранения зарплаты.

- Работник не делает выплат и не имеет никаких надбавок.

Алгоритм расчета зарплаты для такого случая следующий:

- Определяется зарплата до вычета налога. Для этого оклад делится на число рабочих дней и умножается на число отработанных дней: (40000/23)×20=34 482,6 рублей.

- Из этой суммы вычитается подоходный налог (в РФ он равен 13%):34482,6(1-0,13)=30 260,86 рублей.

- Таким образом, работник получит на руки 30 260 рублей 86 копеек.

Более сложные расчеты бывают в том случае, когда работник имеет дополнительные надбавки и налоговые вычеты.

Более сложные расчеты бывают в том случае, когда работник имеет дополнительные надбавки и налоговые вычеты.

Пример 2

Первые три пункта те же, что и в примере 1. Кроме того, работнику начисляется премия в 25 % от оклада, и он имеет налоговые вычеты в 800 рублей.

Расчет зарплаты производится по следующему алгоритму:

- Оклад + премия равны: 40 000 + (40000)×0,25 = 50 000 рублей.

- Зарплата за месяц без учета налога равна: (50 000/23)×20 = 43 478,26 рублей.

- Налог равен: (43 478,26 — 800)×0,13 =5 548,17 рублей.

- Зарплата на руки равна: 43 478,26 – 5 548,17 = 37 930,08 рублей.

Использование таблиц EXCEL

Таблицы EXCEL хорошо приспособлены для расчета зарплаты. Для проведения работы создается , включающая исходные данные:

- список работников (в частном случае это может быть один работник);

- оклад;

- число отработанных дней;

- премии;

- выплаты.

Использование специальных программ

Расчет зарплаты можно производить с использованием специальных программ. Эти программы могут быть посвящены только расчету зарплаты или по ним производятся и другие бухгалтерские расчеты, например, . Примером может быть широко известная программа 1С , один из блоков которой предназначен для расчетов зарплат работников предприятия.

программы могут быть посвящены только расчету зарплаты или по ним производятся и другие бухгалтерские расчеты, например, . Примером может быть широко известная программа 1С , один из блоков которой предназначен для расчетов зарплат работников предприятия.

Более простой является программа расчета зарплаты «Мини-зарплата» .

Данная программа рассчитывает заработную плату, налог на доходы (НДФЛ), учитывает налоговые вычеты, рассчитывает страховые взносы. Документацию программа оформляет в стандарте Excel.

Исходные данные для этой программы также заводятся в таблицу.

Использование онлайн калькулятора

Для удобства расчет зарплаты можно выполнить при помощи online калькулятора на сайте центра бухгалтерского учета и налогового права «Консультант».

В качестве исходных данных для расчета необходимо ввести:

- интервал расчета;

- оклад;

- наличие налоговых вычетов, в том числе на детей;

- наличие инвалидности.

В случае если работник имел , калькулятор рассчитывает зарплату и пособие по больничному листу.

В этом случае необходимо ввести дополнительную информацию по дням, в которые работник был на больничном, а также оклады за 2 последних года, работника и значение коэффициента повышения оклада.

Результатами расчетов на калькуляторе являются:

- зарплата;

- НДФЛ;

- сумма пособия по болезни.

Расчет зарплаты военнослужащего

Военнослужащий получает зарплату, которая в Вооруженных Силах носит название «денежное довольствие». Оно зависит от следующих факторов:

- должности;

- звания;

- условий службы.

Оклад военного включает оклад по званию и оклад по должности. С военнослужащих отчисляется налог в 13 %. Для военнослужащих имеется специальные налоговые вычеты, которые записаны в Налоговом кодексе РФ.

Расчет денежного довольствия производится следующим образом:

- суммируются оклады по званию и по должности;

- добавляются надбавки за выслугу лет, условия службы и другие;

- производится вычитание налога с учетом налоговых вычетов.

Для того чтобы убедиться, что расчет зарплаты в бухгалтерии проведен правильно, необходимо получить расчетный лист и изучить всю приведенную там информацию!

В соответствии с этой информацией произвести свой расчет зарплаты и сравнить полученные результаты. Если суммы не сходятся, то нужно попытаться пройти вместе с бухгалтером все этапы расчета.

При выполнении проверочных расчетов надо иметь в виду следующее:

- в разные месяцы года число рабочих дней бывает различное. Оклад же является величиной постоянной. Поэтому надо учитывать, что в разные месяцы стоимость одного дня или одного часа может быть разной;

- доплаты и надбавки к зарплате рассчитываются относительно оклада, а районные надбавки рассчитывается по другим правилам;

- налог на доходы рассчитывается на общую сумму дохода, как в денежном, так и в натуральном выражении (например, в эти доходы входит стоимость талонов на бесплатное питание);

- поскольку согласно трудовому кодексу зарплата выплачивается 2 раза в месяц, то при расчетах надо помнить о выплаченных авансах.

Заработная плана (в том числе среднемесячная) рассчитывается на предприятии, в соответствии с законодательством, в продолжении каждого месяца (отпуск, командировка, простои, исполнения обязанностей отсутствующего работника, для расчёта выходных пособий, и т.п.).

Наши бухгалтерские услуги позволяют выявить проблемные мест учета и позволяют избежать оснований для привлечения ответственности. Быстрые, эффективные и законные способы.

Расчёт среднемесячной заработной платы работника в 2017 году

Основные операции начисления зарплаты, для которых понадобится расчёт среднемесячной заработной платы работника, в текущем режиме:

- расчёт отпускных выплат, а также, выплат неиспользованного отпуска, в случае увольнения;

- расчёт выплат, с сохранением среднемесячной зарплаты по основному месту работы;

- расчёт оплаты труда в период технологического (и других видов) простоя, по вине работодателя, либо природных катастроф и прочих форс-мажоров;

- расчёт выходного (и других видов) пособия, по расторжению трудового договора, сокращения штата и т.п.;

- для начисления пособия по нетрудоспособности (в соответствии с больничным листом);

- для расчёта оплат рабочего времени в командировках;

- предоставление информации о среднемесячной заработной платы и других данных (договора, приказы), по запросу работника, лично;

- прочие.

Формула и порядок расчета заработной платы в 2017 году

Расчет заработной платы в 2017 году, как и в более ранние периоды, регламентируется статьёй 139 Трудового кодексом РФ и Положением Правительством Российской Федерации от 2007 года (с периодическими поправками). Основные показатели для расчета средней заработной платы в 2017 году:

Сумма оплаты труда, начисленная в определённый законодательством период (12 мес.). Или в случае, отработанных месяцев меньше двенадцати, то учитываются все отработанные дни;

Время работы по календарю (складываются все календарные дни в году, делятся на 12 - выводится среднестатистическое время для каждого расчётного года; в 2015 году среднемесячное количество дней равно 29,3).

Основная формула расчета заработной платы (средней) представляет собой:

Средняя зарплата = Выплаты (за 12 месяцев) /12 (месяцев).

Расчет среднемесячной заработной платы формула (Z):

Z среднемесяч. = Z средняя / t среднемесяч. ,

где t среднемесяч - это усреднение количества дней каждого месяца.

Таким образом, расчет заработной платы работников (подробная формула):

Z ср.дн. = ((Z осн.каждого мес. + Z доп.каждого мес.) / 12/ 29,3 ,

где Zср.дн - среднедневная заработная плата работника;

Zосн.каждого мес. - основная ЗП за 12 месяцев (в основную заработную плату входят оплата по должностному окладу, по тарифу (часовой тарифной ставке), либо по сдельщине);

Zдоп.каждого мес - дополнительная ЗП за 12 месяцев (в фонд дополнительной зарплаты входят всевозможные выплаты: доплат, надбавок, премий, вознаграждения, коэффициенты, ночные, сверхурочные и т.д.).

Пример расчёта заработной платы работников

Петров Николай Иванович отработал 12 месяцев в 2015 году, и с января 2017 года решил взять отпуск. Бухгалтеру-расчётчику необходимо рассчитать среднемесячную ЗП работника, для начисления отпускных выплат.

Петров работает инженером-конструктором, оплату труда составляет «голый оклад», без доплат и поощрений, который равен 30 000 рублей. Весь год сотрудник отработал полностью (без неявок, по каким- либо причинам). Дополнительной заработной платы у Петрова нет.

Среднестатистическое число дней устанавливается ежегодно, утверждено 02.04.14г., и составляет 29,3 (показатель 2015 года).

Расчет заработной платы по окладу работника, пример (Петров Н.И. среднедневная ставка, из расчёта должностного оклада):

Zср.дн.Петров = ((30 000+0) *12)/12/29,3 =

упрощаем формулу, в связи с тем, что у Петрова ЗП каждый месяц стабильно равна окладу, в размере 30 000 рублей,

30 000 / 29,3 = 1023,89 рублей.

Дальнейшие действия бухгалтера-расчётчика сводятся к умножению среднедневного заработка на количество дней отпуска, из этого и сформируется сумма отпускных Петрова Н.И.

Нюансы и исключения в расчёте средней зарплаты работника

Нужно подчеркнуть, что не берётся для расчёта среднедневной оплаты труда, время и оплата за этот период, если работник:

- отсутствовал на работе, использовал дни (с сохранением ЗПср.);

- получал пособие от Фонда социального страхования (больничный, беременность, роды, уход);

Указанные периоды не берутся в расчёт, исходя из логичного вывода - они и так уже были оплачены с сохранением среднедневного заработка.

Если работник, например, был в декретном отпуске, то средне заработная плата расчет производится исходя из сумм выплат, начисленным периодом, ранее декретного отпуска.

Рассмотрим пример, когда в одном из месяца в году, работник отсутствовал по какой-либо другой причине, на основном рабочем месте, с сохранением среднего заработка или получал пособие. Пример расчета заработной платы (среднедневной):

Главный экономист, Калинина Н.П. отработала в период 2015 года - 11 месяцев полностью, 1 месяц (ноябрь) отсутствовала, по причине важных переговоров и подготовки к ним. На период переговоров средний заработок Калининой Н.П., по основному месту работы - сохранялся. Количество, фактически отработанных в ноябре, дней, на основном месте, составляет 2 дня.

Фонд оплаты труда работника состоит из:

оклад - 50 000 рублей;

доплата (за высокую квалификацию работника) - 25% от оклада.

В январе 2017 года у Калининой Н.П. отпуск, по графику.

Схема расчёта такова:

Определяем сумму выплат в период 2015 года, в них входит оклад, доплата за полные месяца и за неполный ноябрь:

Zначисленная = ЗП основная за 11 мес. + ЗП дополнительная за 11 мес + ЗП осн.и доп. за 2 дня ноября

Z = (50 000*11) + (50 000*25 %*11) + (50 000/159*2*8 + (50 000/159*2*8)*25%) =550000 + 137500 + (5031,56+1257,86) = 693789,42 (рублей).

Определяем время, для этого количество полностью отработанных месяцев (11 месяцев) умножаем на 29,3, к этому числу прибавляем 2 дня, отработанных в двенадцатом месяце:

11*29,3+2 = 324,3 (дня).

Определяем среднедневную зарплату, для этого сумму выплат делим на сумму дней:

Z среднедн. = 693789,42 / 324,3 = 2139,34 (рублей).

В примере Калининой, фонд дополнительной зарплаты представлен доплатой за высококвалифицированную работу. В расчётах средней ЗП вместо (или вместе) доплаты за высокую квалификацию, могут участвовать (по той же схеме) любые доплаты и надбавки, премии и прочие выплаты этого периода.

Также в течении расчётного периода (года) могут начисляться или сниматься временные доплаты и надбавки (по приказу), их тоже обязательно учитывать в расчёте.

Например, если бы Калининой Н.П. назначили (по приказу) доплату за совмещение (на время отсутствия, в январе 2015г., начальника отдела кадров), в размере 20 % должностного оклада (главного экономиста), то расчёт ее среднедневной зарплаты изменил бы свой вид следующим образом:

Z = ЗП осн 11 мес. + ЗП доп 11 мес + ЗП осн.и доп. ноябрь + ЗП доп.совмещ.янв.

Z = 550 000 + 137500 + (5031,56+1257,86) + (50 000*20%)=550000 + 137500 + (5031,56+1257,86) + 10 000 = 793789,42 (рублей).

Z среднедн. = 793789,42 / 324,3 = 2447,70 (рублей).

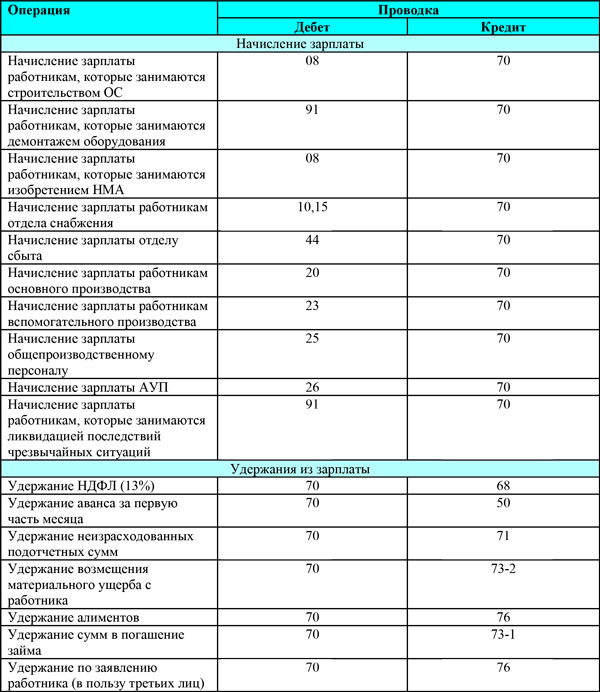

Учет расчетов по заработной плате

Как и любая другая статья затрат, ЗП отражается в учёте предприятия. Процедура учёта расчетов по заработной плате включает в себя:

- начисление основной и дополнительной зарплаты;

- удержания из ЗП работников;

- начисление взносов в фонды (соц. страх, несчастные случае, безработицы и др.);

- выплата ЗП;

- выплата взносов в фонды.

Все операции, касающиеся оплаты труда формируют 70-й счёт (начисления - кредит, удержания - дебет). Проводки выполняются последним числом месяца.

Основные моменты учёта зарплаты:

- ежедневное / ежемесячное ведение табелей учёта использованного рабочего времени, каждого работника (вручную или автоматически);

- ведение лицевого счёта каждого работника, с подробным внесением в него всех начислений и удержаний в году (крайне необходимо, для расчёта средней зарплаты); открытие, с нового года, нового лицевого счёта;

- ведение ведомости по выдаче ЗП работникам (расчётно-платёжная ведомость).

Вопрос о порядке начисления заработной платы сотрудникам никогда не теряет свою актуальность.

При этом бухгалтерам приходится проявлять повышенную бдительность, так как правительство периодически вносит поправки в трудовое законодательство.

Поэтому нужно детальнее разобраться, что такое фонд заработной платы и как производить исчисление, если была утверждена новая тарифная сетка для расчета заработных плат.

Основные сведения

Независимо от формы собственности предприятия и уровня квалификации сотрудника, работодатель обязан ежемесячно производить выплату заработной платы.

Этот вид дохода также выплачивается при увольнении сотрудников. Порядок выплаты определяется законом.

Как следствие заработная плата разбивается на две части, первая из которых фактически является авансом ().

Авансовые платежи проводятся каждые полмесяца, в порядке установленном или .

Существует два вида заработной платы:

- Повременная оплата труда.

- Сдельная зарплата.

Схема: системы и формы оплаты труда

Так как, повременный заработок зависит от количества отработанного времени, то работодатель обязан вести табель учета рабочего времени.

Документ подлежит ежедневному заполнению. В табеле отображается следующая информация:

- Количество отработанных часов за день.

- Количество ночных часов.

- Количество часов, отработанных в праздники или во время выходных.

- Пропуски работы:

- из-за болезни;

- в связи с отпуском;

- по причине выходных дней.

Табель учета является основным документом, который отвечает за правильность начисления заработной платы работникам. Поэтому этот документ должен соответствовать унифицированной .

Табель должен содержать все необходимые реквизиты и быть правильно заполненным. Параллельно по каждому сотруднику ведется аналитический учет заработной платы.

Для этого бухгалтерия предприятия использует лицевые счета работников (). Этот документ заводится на каждого работника с момента его официального трудоустройства.

Заполнение лицевого счета производится на протяжении всего календарного года. После чего бухгалтерия закрывает старый и открывает новый счет на будущий год.

Период хранения этих документов составляет 75 лет. Данные о доходах работника берутся с таких документов:

- табель учета рабочего времени;

- больничный лист;

- исполнительный лист;

- иные документы.

При начислении заработной оплаты лицам, которые находятся на окладе, на предприятии должно быть разработано .

Здесь отображаются должностные оклады в зависимости от категории сотрудника. Что касается сдельного заработка, то здесь все зависит от объема выполненной работы.

Как следствие предприятие должно использовать соответствующие расценки в отношении производимой работы и ее объемов. Форму учетных документов предприятие может разрабатывать самостоятельно.

Допускается использование следующей первичной документации:

- наряд;

Разновидностью сдельной зарплаты является сдельно-премиальная оплата труда. Разница заключается в том, что работодатель дополнительно выплачивает работнику фиксированную или процентную премию.

Если предприятие имеет вспомогательное производство, то здесь могут выплачивать косвенно-сдельную заработную плату.

Подобная система оплаты труда подразумевает начисление заработка сотрудникам вспомогательного производства в процентном соотношении от размера заработка работников основного подразделения.

Однако независимо от вида зарплаты правильность расчета фонда оплаты труда зависит от следующих факторов:

- начисленной суммы заработка;

- произведенных выплат:

- За учебный отпуск.

- По причине простоя предприятия.

- За вынужденные прогулы.

- В связи с повышением квалификации рабочего персонала.

- надбавок к зарплате;

- премиальных выплат.

Схема: доплаты и надбавки

Накануне выплаты заработной платы работодатель должен уведомить каждого сотрудника:

- из чего состоит ежемесячное вознаграждение;

- о размере всем сумм, начисленных работнику;

- на что и в каких размерах производились удержания;

- об общей сумме выплаты.

Работодатель может использовать унифицированную форму расчетной ведомости () или разработать собственный образец документа.

Начисленный доход может выплачиваться по месту работы или перечисляться на банковский счет работника. Если выдача заработной платы выпадает на выходной день, тогда нужно сместить ее на последний рабочий день недели.

В бухгалтерском учете расходы предприятия по оплате труда сотрудникам относятся к обычным видам деятельности организации. Чтобы обобщить информацию о расчетах с сотрудниками используют счет 70 «Расчеты с персоналом…».

Таблица: основные проводки

Как следствие, расходы по заработной плате отображаются по Дт 20, 26 «Затраты на производство» и Кт 70 «Расчеты с персоналом…».

Определения

| Фонд заработной платы | Это общая сумма денежных средств на предприятии, которая распределяется между работниками. При этом учитываются результаты, количество и качество выполненной работы |

| Заработная плата | Это ежемесячное вознаграждение за труд, которое работодатель выплачивает работнику. Размер зарплаты зависит от квалификации сотрудника, сложности и условий выполняемой работы. Система оплаты труда также может включать компенсационные и стимулирующие выплаты |

| Повременная зарплата | Это разновидность оплаты труда сотрудника, при которой размер заработка находится в зависимости от фактически отработанного времени |

| Сдельная заработная плата | Это разновидность оплаты труда сотрудника, при которой размер заработка зависит от количества произведенной продукции или выполненного объема работы |

| Аванс | Определенная сумма денег, которая выплачивается в счет будущих платежей за выполненную работу |

| Районный коэффициент | Показатель, применяемый в отношении заработной платы, направленный на компенсацию дополнительных издержек и повышенных трудозатрат при выполнении работы. Чаще всего повышающий коэффициент используют в регионах с тяжелыми климатическими условиями. Размер коэффициента зависит от зональности местности. Например, в республике Якутия или на Чукотке коэффициент составляет 2%. Тогда как для городов Тюмень, Екатеринбург или Пермь районные показатели установлены на уровне 1,15% |

| Северные надбавки | Показатель, который выражается в процентном эквиваленте по отношению к заработной плате сотрудника. Размер надбавок зависит от трудового стажа работника в районах Крайнего Севера и местности, где осуществляется трудовая деятельность. Процентные надбавки распространяются на все виды доходов работника, включая вознаграждение за выслугу лет. Минимальный размер надбавки составляет 30%, а максимальный показатель достигает 100% |

| Сменная работа | Разновидность графика работы на производстве, который предполагает смещение рабочего времени в зависимости от рабочей смены. Например, сотрудник может работать в понедельник с 7 утра до 19 часов вечера, а в среду с 19 до 7 часов утра следующего дня |

| Увольнение | Прекращение трудовых отношений по инициативе работника или работодателя. Увольнение обычно сопровождается расторжением трудового договора, выплатой всех полагающихся сотруднику сумм и выдачей трудовой книжки |

Из чего она состоит

Заработная плата работника может состоять из следующих выплат:

- оклад;

- доход от выполнения сдельной работы;

- вознаграждение от суммы проданного товара, выплаченное в процентном соотношении;

- прибыль неденежного характера;

- заработная плата при подмене государственных должностей;

- надбавка за сверхурочное время;

- авторское вознаграждение;

- доплата к окладу;

- помесячные поощрения.

Однако при расчете среднего заработка не берется во внимание:

- помощь материального характера;

- оплата больничного отпуска;

- расходы по оплате питания или за проезд;

- издержки, связанные с коммунальными услугами;

- доход, полученный за пределами расчетного периода;

- премии, которые не предусмотрены системой оплаты труда.

Нормативная база

Порядок начисления и выплаты ежемесячного вознаграждения определяется Трудовым кодексом. Чтобы рассчитать среднюю заработную плату дополнительно нужно учитывать .

При этом выплата заработка военнослужащим осуществляется на основании .

Государственные гарантии гражданам, которые работают или проживают в тяжелых климатических условиях, предоставляются в рамках

При начислении надбавок также нужно учитывать . Индексация заработной платы для госслужащих производится на основании .

Тогда как другие работодатели обязаны индексировать доход работников в порядке, установленном внутренними документами предприятия ().

Сигналом для проведения индексации обычно является соответствующее распоряжение правительства РФ.

При этом если внутренняя документация не предусматривает порядок увеличения доходов рабочего персонала, то, по мнению чиновников, работодатель обязан внести необходимые изменения в локальные документы предприятия.

Унифицированные формы первичных документов по учету и оплате труда утверждены .

Список исполнительных документов, направленных на удержание сумм из заработной платы работника определен .

Налогообложение доходов физических и юридических лиц осуществляется в рамках Налогового законодательства. Так, подоходному налогу отводится .

Удержание страховых взносов производится на основании . Хозяйственные операции учитываются в порядке установленном ».

Порядок расчета заработной платы

Общий порядок начисления заработной платы определяется ТК РФ и другими нормативными актами, принятыми в соответствии с законом.

Однако расчет ежемесячного вознаграждения сотрудников включает в себе ряд факторов, которые влияют не только на размер зарплаты, но, и на порядок ее выплаты. Поэтому ниже будут детальнее рассмотрены составляющие этого показателя.

Применяемая формула

Производить расчет суммы заработной платы можно следующим образом:

Формула расчета зарплаты по окладу:

Где, Зп – заработная плата,

Ор – оклад работника,

Др – рабочие дни по календарю,

Од – отработанные дни,

Пр – премии,

Пд – подоходный налог,

Уд — удержания.

Формула расчета сдельной заработной платы:

Где, Зп – заработная плата,

Ср – сдельные расценки на продукцию,

Кип – количество единиц изготовленной продукции,

Пр – премии,

Дв – дополнительное вознаграждение,

Пд – подоходный налог,

Уд — удержания.

Под удержанием подразумеваются следующие платежи:

- Суммы, направленные на возмещение материальных убытков.

- Погашение предоставленного сотруднику .

- Задолженность по исполнительным документам.

- Удержание профсоюзных взносов.

- Добровольные отчисления в пенсионный фонд.

- Ошибочно выданные средства.

- Дополнительные отчисления по заявлению сотрудника.

Также независимо от способа начисления заработной платы не стоит забывать об удержании суммы ранее выплаченного аванса.

Как рассчитать по окладу

Чтобы произвести расчеты заработной платы по окладу сотрудника, бухгалтеру необходимо придерживаться базовой формулы (см. подзаголовок «Применяемая формула»).

Если на предприятии была утверждена новая тарифная сетка, то, начиная со следующего месяца расчеты, производятся согласно внесенным изменениям.

С северным и районным коэффициентом

При расчете заработка необходимо учитывать, что районный коэффициент применяется к фактическому заработку, т. е. до вычета подоходного налога.

Следовательно, бухгалтеру при расчете заработной платы нужно суммировать должностной оклад и другие положенные работнику выплаты и умножить полученный результат на величину коэффициента.

Допустим, работнику начислена заработная плата в размере 35 тыс. руб. На территории Екатеринбурга районный коэффициент составляет 1,15.

Расчет зарплаты производится следующим образом:

Однако теперь нужно удержать подоходный налог, который при первичном расчете заработка не учитывался.

Поэтому бухгалтеру необходимо сделать следующие операции:

В результате на руки сотруднику полагается зарплата в размере 35017,5 руб. Что касается применения северных надбавок, то здесь нужно учитывать ту процентную величину, которая применяется в конкретном регионе (см. подзаголовок «Определения»).

При увольнении (по собственному желанию)

Увольнение работника по собственному желанию является разновидностью расторжения трудового договора. Однако должен подать за две недели до наступления события.

Если работодатель даст согласие на увольнение без двухнедельной отработки, то расчет может быть произведен одним днем.

Следовательно, руководителю предприятия нужно издать соответствующий приказ (). Унифицированная форма распоряжения закреплена постановлением Госкомстата.

Работник должен ознакомиться с распоряжением и поставить свою подпись. Последний рабочий день сотрудника является официальной датой расторжения трудового договора.

Выплата полагающихся сумм, включая ежемесячное вознаграждение, средний заработок за дни командировки или премию за неиспользованный отпуск, осуществляется непосредственно в день увольнения ().

По итогам окончательного расчета работодатель должен выдать работнику трудовую книжку и . Расчет суммы производится исходя из фактически отработанного времени.

Например, работник получил последнюю заработную плату 01.01.2015. Согласно с приказом увольнение произошло 21.01.2015.

При этом сотрудник был в ежегодном отпуске с 16.06.2014 по 17.07.2014. Как следствие расчет заработной платы будет производиться за период с 01.01.2015 по 21.01.2015.

Тогда как расчет дней неиспользованного отпуска, а значит, и отпускных выплат нужно проводить за период с 18.07.2014 по 21.01.2015.

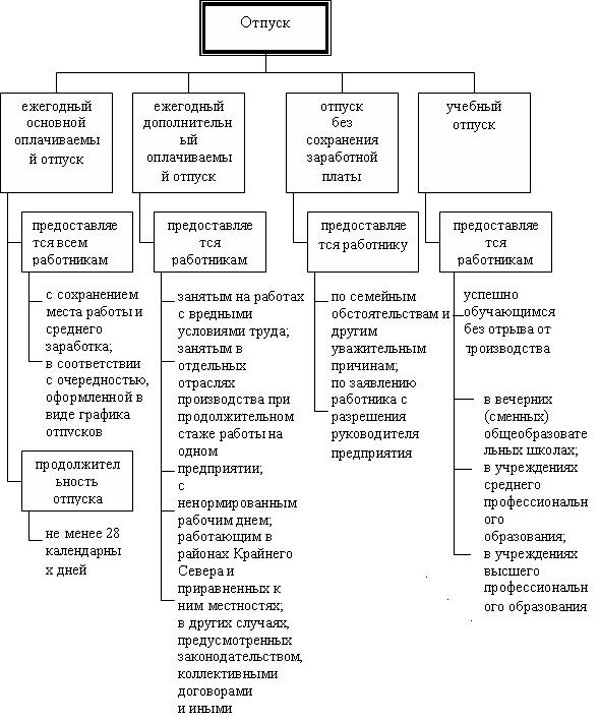

Если после отпуска

Каждый сотрудник предприятия имеет право на ежегодное оплачиваемое увольнение (). В период отпуска за работником сохраняется рабочее место и средний заработок.

При этом существуют и другие виды отпусков, которые могут повлиять на способ расчета заработной платы и ее размер. К ним относится:

Схема: отпуск

Разнообразие ситуаций не позволяет провести сравнительный анализ каждой из них. Поэтому рассмотрим способ расчета зарплаты после базового ежегодного оплачиваемого отпуска.

Допустим, работник взял отпуск продолжительностью 14 календарных дней с 15.09.2015 по 28.09.2015. Тогда как остальная часть месяца отработана им полностью.

Размер оклада сотрудника составляет 25 тыс. руб. Расчет зарплаты за неполный месяц производится следующим образом:

Как следствие к выдаче работнику полагается заработок в размере 13636,36 руб.

Пример расчета

Чтобы понять, как правильно рассчитывать аванс или заработную плату необходимо рассмотреть практический пример. Допустим, работник Кревцов С. Н. работает на предприятии «Россельмаш» один год.

Базовый оклад сотрудника составляет 30 тыс. руб. Выплата заработной платы производится дважды в месяц. Аванс выдается 10 числа, а вторая часть зарплаты выплачивается 3 числа следующего месяца.

Расчетным месяцем будет апрель 2017, где 22 рабочих дня и 8 выходных. Аванс будет рассчитываться, начиная с 1 по 10 апреля.

Следовательно, у работника будет всего 8 рабочих дней. Расчет производится следующим образом:

Однако здесь возникает необходимость удержать подоходный налог, который при расчете аванса не учитывался.

Поэтому бухгалтеру нужно сделать следующие операции:

Таким образом, на руки работнику полагается заработная плата в размере 15191 руб. Если размер аванса на предприятии составляет 40%, тогда расчеты нужно производить так:

Вторая часть зарплаты рассчитывается следующим образом:

Как следствие сотруднику полагается зарплата в размере 14100 руб.

Возникающие нюансы

При расчете заработной платы параллельно возникают следующие вопросы:

- Какой порядок удержания налогов.

- Как рассчитывается 13-я зарплата.

- Что делать если у работника сменный график работы.

- Какой порядок расчета заработной платы педагога.

Удержание налогов

Начисление заработной платы работнику является прямой обязанностью работодателя. Кроме того, будучи налоговым агентом, предприятие должно удержать подоходный налог с прибыли сотрудника ().

Размер налоговой ставки для граждан России составляет 13% от суммы полученного дохода ().

Удержание подоходного налога производится один раз в месяц с общей суммы, начисленной заработной платы. Следовательно, отдельно с аванса НДФЛ не удерживается.

Сумма удержанного налога перечисляется в бюджет не позже следующего дня после выдачи заработной платы работнику.

Сумма 13 зарплаты

Тринадцатая заработная плата является разновидностью премии, которая выплачивается по итогам года. Решение о премировании принимает работодатель. Механизм начисления подобных поощрений законом не предусмотрен.

Поэтому выплаты такого характера должны регламентироваться коллективным соглашением или положением о премировании.

Расчет и выплата суммы поощрения может производиться только после завершения календарного года. Обычно размер 13 зарплаты равен месячному окладу работника.

Как быть при сменном графике работы

Скользящий график работы обычно используется на тех предприятиях, где продолжительность производственного процесса превышает установленную законом продолжительность рабочего дня.

Посменная работа часто сопровождается введением суммированного учета рабочего времени ().

Поэтому администрация предприятия должна распределить рабочее время сотрудников таким образом, чтобы месячный показатель был не ниже базовой месячной нормы рабочего времени (176 часов).

На таких предприятиях обычно разрабатывается график сменности, согласно с которым не допускается работа на протяжении двух смен подряд ().

Восьмичасовой график выглядит следующим образом:

Двенадцатичасовой график сменности выглядит так:

Расчет заработной платы производится согласно фактически отработанному времени. При часовой ставке используется следующая формула:

Где, Зп – заработная плата,

Коч – количество отработанных часов,

Пс – почасовая ставка.

При дневной ставке используется следующая формула:

Где, Зп – заработная плата,

Где, Зп – заработная плата,

Коч – количество отработанных дней,

Пс – дневная ставка.

Как рассчитать ЗП учителя

В бюджетном учреждении на размер заработной платы может влиять трудовой стаж и уровень квалификации учителя.

В структуре трудовой компенсации обычно присутствует:

- должностной оклад;

- параметры школы относительно вредных условий труда;

- наличие компенсационных выплат;

- расположение региона по отношению к Крайнему Северу;

- повышающие коэффициенты;

- другие показатели.

Пример расчета заработной платы учителя в Еxcel:

Завершая обзор трудового законодательства по вопросу начисления заработной платы необходимо напомнить несколько ключевых моментов. Выплата зарплаты производится два раза в месяц.

Основным документом, отвечающим за правильность начисления заработной платы, является табель учета рабочего времени.

Если заработок рассчитывается исходя из должностного оклада, то на предприятии, должно быть, разработано штатное расписание.

Как ни странно, многие люди почему-то уверены, что заработная плата и оклад — это одно и то же. Из-за этого довольно часто возникает путаница: в договоре прописана одна сумма, а «на руки» человек получает меньше. Почему? Давайте разберемся, как вычислить зарплату по окладу и что для этого нужно знать.

Почему оклад от зарплаты отличается

Прежде всего нужно раз и навсегда запомнить, что это два абсолютно разных понятия. Зарплата — это то, что вы получите в бухгалтерии или на карточку в конце месяца, а оклад — это сумма, прописанная в договоре, это ваша заработная плата, так сказать, в «грязном» виде. Тут не учитываются различные премии, надбавки, налоги и вычеты — это, так сказать, «нулевая ставка», от которой и производятся все последующие расчеты. Поэтому очень важно разобраться, как считать зарплату по окладу самому, от чего зависят эти расчеты и как проверить их правильность.

Оклад — это фиксированная сумма, на него не влияют ни доплаты за вредность, ни количество фактически отработанных дней, ни сумма и количество удержанных налогов. Однако все эти факторы очень даже влияют на ту сумму, которую вы получите в конце месяца.

Что нужно знать, чтобы рассчитать зарплату правильно

- к заработной плате могут быть применены различные коэффициенты;

- работнику может быть начислена премия и другие выплаты;

- сотрудник может быть оштрафован за различные нарушения;

- у работника могут быть обязательства по выплате алиментов или других платежей;

- может быть выдан аванс;

- страховые отчисления платит работодатель, а подоходный налог — работник;

Все эти, а также некоторые другие факторы уменьшают либо увеличивают заработную плату сотрудника, однако никак не влияют на его оклад. Тем не менее о них стоит обязательно помнить, иначе при расчете могут быть допущены существенные ошибки.

Расчет зарплаты

В общем случае для этого нужно применить очень простую формулу, включающую в себя только 2 пункта:

- оклад;

- ставку подоходного налога.

Все очень просто: заработная плата равна сумме оклада за вычетом подоходного налога, который в РФ составляет 13 %.

Пример:

Гражданин N имеет оклад 38 000 рублей, этот пункт четко записан в его договоре. За прошлый месяц он добросовестно отработал все положенные дни, штрафов и взысканий не имел, но и премии не заработал. Таким образом, в конце месяца N получит:

38 000 — 13 % = 38 000 — 4 940 = 33 060 р.

Пример:

Тот же гражданин N из 23 положенных рабочих дней фактически выходил на работу только 9 дней, остальные он брал за свой счет для поездки к родственникам. Считаем:

- Сначала нужно определить среднедневной заработок N, исходя из его оклада: 38 000 / 23 = 1652,17 р.

- Теперь подсчитаем ту часть оклада, которая соответствует фактически отработанному времени: 1652,17 х 9 = 14 869,53 р.

- А теперь посчитаем заработную плату за 9 отработанных дней: 14 869,53 — 13 % = 12 936,49 р.

Расчет з/платы при учете премий и надбавок

![]()

Однако на практике такие расчеты бывают очень редко, поэтому давайте посмотрим, как начислить зарплату по окладу, если сотрудник получает, например, премию в размере 15 % от оклада и имеет налоговый вычет на ребенка — 750 р. Если предположить, что все тот же гражданин N отработал 21 день в месяце из 24 возможных, то при всех описанных условиях расчет будет выглядеть так:

- 43 700 / 24 х 21 = 38 237,50 р. — з/плата за отработанное время без вычета НДФЛ;

- 38 237,50 — 750 = 37 487,50 р. — з/ плата за фактическое время с учетом налогового вычета;

- 37 487,50 х 13% = 4873,375 - НДФЛ с учетом применения вычета;

- 38 237,50 — 4873,375 = 33 364,13 - з/плата на руки.

Как на зарплату влияет районный коэффициент

Иногда бывает нужно знать, как рассчитать зарплату по окладу в условиях, когда из-за сложных климатических условий, повышенной радиации или других вредных факторов на з/плату работника начисляется дополнительный коэффициент «за вредность». Такой коэффициент еще называют районным, но не стоит путать его с северными надбавками, для жителей Крайнего Севера. Подобный коэффициент применяется в Удмуртии, Башкортостане, Пермской, Челябинской, Вологодской, Курганской и других областях. Размер коэффициента устанавливается Правительством Российской Федерации отдельно для каждого региона.

Пример:

Все тот же гражданин N, имеющий оклад 38 000 р. и премию в размере 15 %, добросовестно отработал все дни, налоговой льготы не имеет. Коэффициент для региона, где проживает наш гражданин N, составляет 1,8. Применять его следует так:

- 38 000 + 5 700 = 43 700 - оклад + премия;

- 43 700 х 1,8 = 78 660 - з/плата с учетом коэффициента;

- 78 660 — 13 % = 68 434,2 р. — з/пл. к выплате.

Как проверить правильность расчетов

В трудовом законодательстве четко прописано, что работник должен быть проинформирован обо всех положенных надбавках и удержаниях, сделанных из его заработной платы. Для того чтобы выполнить требования законодательства, на предприятиях обычно выдают расчетные листочки, в которых четко прописано, каким образом получилась именно та сумма, которую в конце месяца вы увидите в своем кошельке или на карточке.

Теперь вы точно знаете, как рассчитать зарплату по окладу, и можете самостоятельно проверить правильность вычислений, сделанных работодателем. Если вы не понимаете, откуда взялась та или иная сумма, или ваши расчеты не сходятся с теми, что вы видите в полученном листочке, не стесняйтесь обратиться за разъяснениями в бухгалтерию — там вам обязаны все пояснить. Возможно, вы забыли учесть какой-то параметр. Чтобы правильно рассчитать свою заработную плату, нужно точно знать обо всех удержаниях и надбавках, которые касаются именно вас.

Принимая сотрудника на работу, работодатель обязан заключить с ним контракт или оформить трудовой договор, и одновременно издать указ о приеме на работу, который является основанием для начисления заработной платы сотруднику .

Трудовой кодекс РФ (ст. 57) определяет основное условие приказа о приеме на работу, штатного расписания и трудового договора - это размер заработной платы. Своевременная выплата и правильный расчет заработной платы - обязанность работодателя.

Расчет заработной платы происходит на основании тарифов предприятия, окладов, данных о фактически отработанном времени (объемах произведенной продукции), сдельных расценок.

Существующие формы оплаты труда - повременная (зависит от отработанного времени и размера оклада сотрудника) и сдельная (объем выполненных работ).

При повременной оплате для учета фактически отработанного времени ведется табель учета рабочего времени (форма Т-13) и табель расчета заработной платы (форма Т-12).

Тариф за отработанный рабочий день - 500 руб., сотрудник в расчетном месяце отработал 22 дня. Следовательно, его зарплата составит 500 х 22 = 11 000 руб.

Так как с 01.01.2010г. вступил в силу Федеральный закон «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования », на все выплаты физическим лицам работодатель должен начислять взносы на медицинское, пенсионное и социальное страхование.

Заработная плата, выдаваемая сотруднику, является разницей между начисленными в соответствии с тарифами суммами и суммой всех выплат.

Налоговый Кодекс РФ предусматривает удержание НДФЛ (13%) из заработной платы. Если для работника предприятие является основным местом работы, ему предоставляется налоговый вычет в размере 400 руб. до тех пор, пока его доход не достигнет 40 000 руб. Предоставляется налоговый вычет на каждого ребенка в возрасте до 18 лет в размере 1000 руб. (и на каждого ребенка-студента очной формы обучения в возрасте до 24 лет) до момента, пока доход сотрудника не превысит 280 000 руб.

Трудовой кодекс РФ (ст. 137) предусматривает возможность различного вида удержаний из начисленной зарплаты (выданный ранее аванс; суммы, излишне выданные в результате ошибки в расчетах; не возвращенные вовремя подотчетные суммы; в случае увольнения за не отработанные дни отпуска, который сотрудник уже получил.

Дополнительно бухгалтерия вправе удерживать алименты; суммы займов и кредитов; по заявлению работника удержания в страховые организации и т. д.

Трудовой кодекс РФ (ст. 138) ограничивает размер удержаний:

• не более 20% при ежемесячном расчете заработной платы (в особых случаях - 50%);

• не более 50% при удержании по нескольким исполнительным листам.

Чтобы рассчитать заработную плату сотрудникам, находящимся в расчетном месяце в командировке, а также увольняемым сотрудникам, необходим расчет среднего заработка в соответствии с Постановлением Правительства «Об особенностях порядка исчисления средней заработной платы».

Зарплата за январь составляла 12 000 руб. Применены налоговые вычеты - на сотрудника 400 руб. и на ребенка 1000 руб. Сумма удержанного НДФЛ - 1378 руб.

В феврале отработано 9 рабочих дней из 19.

Расчет среднего заработка:

Сумма доходов за 2 предыдущих года / кол-во календарных дней = (144 000 + 144 000) / 730 = 394,52 руб.

Начисление по больничному листу:

Кол-во дней х Размер среднего заработка х 0,8 (80% оплата за стаж) = 21 х 394,52 х 0,8 = 6 627,94 руб.

Заработная плата за отработанное время: 12 000 / 19 х 9 = 5 684,21 руб.

Итого за февраль: 6627,94 + 5 684,21 = 12 312,15 руб.

Расчет НДФЛ:

• начисление за 2 месяца 12000 + 12 312,15 = 24 312,15 руб.

• налоговые вычеты за 2 месяца 800 (на сотрудника) + 2000 (на ребенка) = 2800 руб.

• облагаемая сумма 24 312,15 - 2 800 = 21 512,15 руб.

• сумма НДФЛ 21 512,15 х 0,13 = 2797 руб.

• НДФЛ, удерживаемый в феврале 2191 - 1378 = 1419 руб.

Сумма к выдаче: 12 312,15 - 1419 = 10 893,15 руб

Зарплата в расчетном периоде (с 04.04.2011 по 03.04.2012) составила 120 000 рублей.

Рассчитаем сумму отпускных: 120 000/ 12/ 29,4 х 18 = 6 122,45 руб.

12 - число месяцев в году;

29,4 - среднее число рабочих дней в одном месяце;

18 - число дней отпуска.

К примеру, работнику предоставлен очередной отпуск продолжительностью 14 дней с 09.03.2012 по 22.03.2012г. Оклад сотрудника 15 000 руб. Расчетный период составляет с 09.03.2011 по 08.03.2012 г. В период с 05.07.2011 по 18.07.2011 сотрудник находился на больничном (14 календарных дней). Выплата по больничному листу составила 3 016 руб., оклад за июнь 2011 г. - 8 714 руб.

Всего за расчетный период работнику начислено

15 000 х 11 + 8 714 = 158 714 рублей.

Количество календарных дней в расчетном периоде

29,4 х 11 + 29,4/30 х 14 = 323,4 + 13,7 = 337,1 дней.

Соответственно, средний заработок составит

158 714 /337,1 = 470,82 рубля.

Сумма отпускных за 14 дней

470,82 х 14 = 6 591,48 руб.

Расчет заработной платы должен производиться ежемесячно, выплата - не менее 2 раз в месяц. Сроки выплаты устанавливаются в нормативных документах (коллективный договор, положение об оплате труда и т. д.).

Ответы на любые спорные вопросы по поводу того, как рассчитать заработную плату в том или ином случае, бухгалтер всегда может найти в профессиональных периодических изданиях или на тематических сайтах.